RRSP — Индивидуальная пенсионная программа

Оглавление

- Для чего предназначен RRSP?

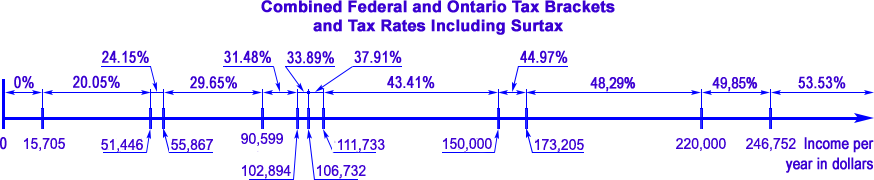

- Ставка налогов в Онтарио;

- 1-я льгота — возврат налогов;

- Лимит отчислений в RRSP;

- HBP & LLP;

- Перевод RRSP при выходе на пенсию;

- Что делать сегодня?

- Графическое изображение идеи RRSP.

RRSP (Registered Retirement Saving Plan) — это индивидуальная пенсионная программа, которую открывают в дополнение к двум государственным программам: CPP (Canada Pension Plan) и OAS (Old Age Security).

RRSP является наиболее популярным методом личных накоплений к пенсии, особенно, если вы не участвуете в пенсионном плане от работодателя.

RRSPs — это индивидуальные, лично управляемые накопительные планы. Как пенсии от работодателя, сбережения в RRSP пользуются правом льготного налогообложения — вклады снижают налоги, и доходы от инвестиций не облагаются налогом. Налоги платятся во время снятия средств с этих планов. Чтобы представить себе наглядно, насколько выгодна программа RRSP для её владельца, необходимо вспомнить о ставках в налогообложении доходов в провинции Онтарио в 2024 году.

*Более подробную информацию об индивидуальных налогах и текущих налоговых ставках Вы можете найти на вебсайте CRA (Canada Revenue Agency).

**На вебсайте компании www.TaxTips.ca вы можете посмотреть сводную таблицу налогообложения.

***Сделать приблизительный подсчёт налогов можно на калькуляторе компании www.TurboTax.ca.

Давайте рассмотрим пример: если человек зарабатывает на предприятии 60 тыс. долларов в год, находясь на постоянной позиции, то с него удерживают налоги каждый месяц и на руки он получает гораздо меньшую сумму. По результатам его суммарного годового дохода и основываясь на возможных льготах государство пересчитывает налоги и взятый в течение года излишек налогов возвращает владельцу. Но определенная сумма всё равно остаётся у государства (каждый случай индивидуальный). Так вот, если вы из заработанных вами 60,000 долларов отложите в RRSP 10,000 долларов, то государство пересчитает налоги с 50,000 долларов, а не с 60,000 долларов годового дохода и разницу в налогах (2,965 долларов, что составляет 29.65% от 10,000 долларов) вернёт Вам в виде чека. Т.е., у вас на пенсионном счете будет 10 тыс. долларов и плюс $2,965 возврата. Чем выше доход, тем больше возврат налогов. Если доход будет 105,000 долларов, то те же 10,000 долларов, вложенных в RRSP, дадут возврат налогов не $2,965, а $4,341.

RRSP средства могут быть вложены в разнообразные финансовые программы, которые включают в себя: накопительные счета (savings account), Канадские Накопительные Бонды (Canada Saving Bonds), гарантированные инвестиционные сертификаты (GIC) и инвестиционные фонды (segregated funds).

Вы можете открыть RRSP через различные финансовые институты — банки, кредитные союзы, трастовые компании, инвестиционные компании, страховые компании, брокерские фирмы и инвестиционных дилеров. Вы можете также учредить обычный RRSP или RRSP под собственным управлением (self-directed RRSP). Лично-управляемый RRSP может содержать широкий спектр инвестиционных средств (таких, как индивидуальные акции) и позволяет вам напрямую управлять вашими вложениями.

Вы имеете право на вклады в RRSP, если вы имеете доход.

Вы должны иметь трудовой доход, заниматься профессиональной или предпринимательской деятельностью для того, чтобы делать вклады в RRSP. Если вы имеете доход, то вы можете делать вклады как для себя, так и для супруга. Такой счёт, когда вы вкладываете на имя супруга, будет называться Spousal RRSP.

Лимит ваших годовых отчислений.

Вам разрешается вносить в RRSP до 18 процентов от дохода за предыдущий год. По состоянию на 2019 год лимит к вложению в RRSP установлен в размере $26,500. Если работодатель делает отчисления на вашу групповую пенсионную программу, то ваш индивидуальный RRSP лимит сокращается, но происходит это только в следующем году. Канадское Налоговое Управление (CRA — Canada Revenue Agency) проинформирует вас о сокращениях вашего лимита через ежегодный Notice of Assessment или Notice of Reassessment. Если в течение года вы вносите только часть максимальнно разрешённой суммы в ваш RRSP, то остаток этой суммы можно перенести на будущий год. Получается, что каждый год Налоговое Управление Канады (CRA — Canada Revenue Agency) информирует вас о том, сколько вы имеете право вложить в RRSP при учёте всех предыдущих лет в Канаде. В ежегодном отчёте по налогам (Notice of Assessment) вы можете увидеть сумму, которая разрешается к вложению в данном текущем году. Если вы превысите эту величину, то придётся платить штраф в размере 1% в месяц на разницу между превышенной суммой и $2,000. То есть первые $2,000 на протяжении всей жизни человека не подлежат обложению штрафом. Это делается для того, чтобы случайное небольшое превышение разрешённой к вложению суммы не штрафовалось. Если же вы ошибочно вложили большую сумму и сильно превысили ваш лимит (contribution room), то не торопитесь снимать деньги обратно. Если вы забираете деньги из RRSP, то надо заплатить налоги. Если даже по итогу года произойдёт пересчёт и вам уплаченные в момент снятия денег налоги вернут, но это создаёт неудобства и contribution room не восстанавливается. Вы можете заполнить специальную форму и вам полностью пересчитают всю операцию и налогов не нало будет платить в данный момент и contribution room не уменьшится.

Если вы не успели положить деньги в RRSP в текущем году, то государство разрешает сделать необходимые вложения на протяжении 60 дней следующего (январь-февраль) года. В случае, если у людей нет сегодня денег для того, чтобы положить в RRSP, то они даже берут деньги в долг под проценты и вкладывают их в RRSP. Чуть ниже вы можете прочитать насколько выгоден может быть RRSP Loan.

Теперь вы понимаете, почему все банки в январе и феврале пестрят призывами «возмите у нас деньги на RRSP». В Канаде существует «5 сезонов времени года»: весна, лето, осень, зима и сезон RRSP. Я приведу расчёт, почему иногда даже выгоднее взять деньги в долг для вложения в RRSP. Допустим, вам хочется вложить те же самые 10 тысяч долларов в RRSP в этом феврале, но деньги вы потратили на что-то другое. Процент, под который можно взять ссуду на RRSP, невысокий и обычно равен Prime Rate плюс 0.5%. Пусть для примера это будет 4.45%. Вы берете в долг $10,000 и в течение 1 года надо вернуть 10 тысяч плюс проценты. Конечно же, не хочется платить проценты, но ведь мы уже сегодня получим льготу в налогах в виде $2,965 или $4,341 на наш счет (зависит от вашего годового дохода).

Если вы не будете уменьшать ссуду получив возврат налогов, то выплаты в месяц составят $853.56, то есть за год вы заплатите $10,242. Ваш интерес за пользование ссудой в течение целого года составит всего $242. Для уменьшения процентов мы можем вернуть часть долга, получив чек на сумму $2,965 или $4,341, а остаток по долгу расписать на оставшиеся месяцы. Таким образом, можно существенно сократить и без того небольшие выплаты по процентам. Не забывайте, что Ваши $10,000 тоже работают и приносят какую-то прибыль, вероятнее всего больше, чем 2.5%.

Даже если вы вложите эту сумму под гарантированные проценты на 1 год – 2.5%, ваш доход уже превысит проценты по RRSP Loan.

Какой доход ожидать.

Величина дохода, который вы можете ожидать от вашего RRSP, зависит от вкладов и от инвестиционного дохода, который накопился в плане к моменту ухода на пенсию.

Главная зависимость будет от того, как много вы накопили; времени, в течение которого ваш вклад обрастал процентами; насколько удачно вы инвестировали средства.

Цель RRSP — обеспечение пенсионного дохода. Однако, это Ваши деньги и забрать Вы их можете, когда Вам это необходимо. Как только вы снимаете средства с вашего RRSP, снимаемая сумма облагается налогом. Финансовое учреждение, в котором открыт счёт RRSP, удержит необходимые налоги. Если вы снимаете до $5,000, то будет удержано 10%, если до $15,000 — то 20%, если больше, чем $15,000 — 30%. Конечно же, по итогам года налог будет скорректирован, но вполне вероятно, что вам придётся доплатить ещё определённую сумму. Получается, что деньги снимать из пенсионной программы до достижения пенсионного возраста невыгодно, особенно, если при добавлении взятой из RRSP суммы ваш доход перескакивает в другую, более высокую, тарифную сетку налогообложения и вы должны заплатить налогов по итогам года больше, чем получили ранее в виде льгот. Необходима консультация специалиста, который подскажет Вам , когда выгодно вкладывать, на кого из супругов лучше делать взносы, когда и кому забирать средства из RRSP.

The Home Buyers’ Plan (HBP) и The Lifelong Learning Plan (LLP).

Эти две программы позволяют забирать деньги из RRSP без немедленной выплаты налога. Снимать деньги по программе LLP можно только для учёбы самого владельца пенсионного счёта или его супруга. Из RRSP можно снять накопления для первоначального взноса при покупке недвижимости (HBP) — в размере $35,000 максимум (до 2019 года разрешено было снимать $25,000 на каждого человека).

Забирая деньги из RRSP по одному из этих планов, вы должны вернуть взятые деньги обратно в течение 10 лет (LLP) и 15 лет (HBP). Ежегодно вы будете получать сообщение о том, сколько вам необходимо доплачивать. Если вы пропустили ежегодную доплату, эта сумма будет включена в ваш доход с целью извлечения дополнительного налога.

Посмотрите, насколько выгодна программа RRSP при накоплении средств на первоначальный взнос при покупке недвижимости. Предположим, вашей целью является накопление $20,000 за 2 года для первоначального взноса (down payment). Если вы будете копить деньги на счетах в банке, то в вашем распоряжении будет только накопленная вами сумма. Если вы будете откладывать деньги на пенсионную программу, то к моменту покупки недвижимости у вас будет $20,000 плюс возврат налогов около $6,000, т.е. вы накопили не $20,000, а $26,000 (при доходе от ~$50,000 до ~$75,000 — $6,000 = $20,000× ~0.30%). Мне кажется, что $6,000 при покупке недвижимости лишними не будут.

Перевод вашего RRSP при выходе на пенсию.

Вы можете вносить средства в RRSP вплоть до конца того года, в котором вам исполнится 71 год. К концу этого года вы должны перевести ваш RRSP в Registered Retirement Income Fund (RRIF), купить annuity (застраховать пенсионные накопления) или снять всю сумму. Забрать всю сумму будет самым невыгодным вариантом, т.к. почти половина всего накопленного уйдёт на налоги. В RRIF вы должны ежегодно снимать минимальное количество и налоги будет необходимо платить с этого дохода. При этом ставка налогов будет, конечно же, меньше, чем при снятии всей суммы сразу. В этом наша выгода. Кроме того, важно, что доход внутри RRIF не облагается налогом. Средства, снятые из RRSP или RRIF добавляются к вашему доходу и могут влиять на величину ваших OAS (Old Age Security) бенефитов.

Что делать сегодня.

Узнайте ваш годовой deduction limit.

Взгляните на ваш максимально возможный взнос (deduction limit), который показан в Notice of Assessment или Notice of Reassessment. Вы получаете эти отчёты из Канадского Налогового Управления (CRA) после оформления декларации о налогах (income tax). Если вы не получили этого извещения, вам необходимо позвонить в CRA: T.I.P.S. 1-800-267-6999.

Сделайте инвентаризацию RRSPs, накопленных к настоящему момeнту.

Соберите ваши RRSP платежи и храните список всех ваших RRSP счетов.

Определитесь с вашими потребностями.

Определите, какую часть от вашего дохода вы хотели бы откладывать в RRSP и выберите тот накопительный план, который поможет вам достичь вашей цели.

Надеюсь, вы все согласны с тем, что открывать пенсионную программу надо как можно раньше.

Графическое изображение идеи RRSP.

Цель этого графика — наглядно показать выгоду от вкладывания денег в RRSP. На первой диаграмме вы видите линию, которая обозначает годовой доход человека в разные периоды его жизни (горизонтальная ось). По вертикальной оси размещены ставки налогов. Как можно заметить, обычно наибольший доход (а, следовательно, и наивысшие ставки налогообложения) приходится на возраст от 30 до 60 лет. В этот период в налоги уходит 30-40% или даже больше от всей суммы дохода.

В чем же преимущества RRSP?

Государство разрешает не платить такой налог около 30-40% сейчас, а готово ждать 20-30 лет и согласно, что через эти 20-30 лет вы заплатите существенно меньший налог (всего 20%). Другими словами, верхнюю часть своего дохода (облагаемую под наивысшее проценты) можно перенести на 20-30 лет вперед и отдать налог с дохода в пенсионном возрасте — гораздо меньший.

Вторая диаграмма как раз отражает эту ситуацию. Выгода видна сразу, но окончательно проанализировать — насколько выгодна программа RRSP в каждой конкретной ситуации, можно только в индивидуальной беседе, после подробного анализа.

Жду ваших звонков.